Ngân hàng Nhà nước điều hành chính sách tiền tệ trực tiếp thông qua các chỉ tiêu về tăng trưởng tín dụng, tăng trưởng tổng phương tiện thanh toán (M2)..., không phải qua trung gian là lãi suất điều hành như các nước khác nên tác động của việc điều chỉnh lãi suất không quá lớn.

|

|

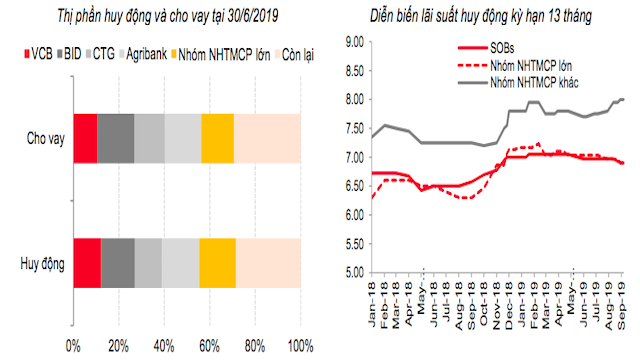

Mặt bằng lãi suất cho vay và huy động tại các NHTM trong 6 tháng đầu năm. (Nguồn: SSI tổng hợp) |

Theo thống kê từ Công ty Chứng khoán SSI, tăng trưởng tín dụng và tăng trưởng cung tiền M2 đến hết tháng 6/2019 lần lượt là 7.36% và 7.11% - thấp hơn so với cùng kỳ 2018 là 7.86% và 8.39%. Ngân hàng Nhà nước đã có một đợt nới hạn mức tăng trưởng tín dụng cho các ngân hàng đủ tiêu chuẩn nhưng hầu hết thấp hơn đề xuất của các ngân hàng thương mại (NHTM).

Đánh giá của SSI, Ngân hàng Nhà nước vẫn đang điều hành cung tiền thận trọng, bằng chứng là mục tiêu tăng trưởng tín dụng cả năm vẫn là 14%. Điều này là hoàn toàn hợp lý bởi xét trong bối cảnh tổng cầu chậm cải thiện, tăng cung tiền sẽ tăng rủi ro lạm phát, nhập siêu và bong bóng tài sản. Giá dầu tăng đột ngột và thương chiến Mỹ - Trung leo thang là 2 cảnh báo nhãn tiền để tiếp tục thận trọng với chính sách tiền tệ.

Trong ngắn hạn, mặt bằng lãi suất giao dịch trên liên ngân hàng và lợi tức trái phiếu chính phủ các kỳ hạn ngắn trên thứ cấp là 2 đối tượng chịu tác động mạnh nhất. Cụ thể, trong ngày nhận được thông tin giảm lãi suất điều hành, lãi suất qua đêm trên liên ngân hàng đã giảm mạnh xuống 2.78%/năm (giảm 20 điểm phần trăm), lợi tức trái phiếu chính phủ kỳ hạn 1-3 năm giảm từ 6-12 điểm phần trăm xuống quanh mức 2.6%/năm.

Trong điều kiện lý tưởng, giá vốn rẻ hơn trên thị trường liên ngân hàng (và môi trường thanh khoản được kỳ vọng sẽ được giữ dồi dào) sẽ tạo cơ sở để các NHTM điều chỉnh giảm mặt bằng lãi suất trên thị trường 1 (tức là thị trường giữa các NHTM với các tổ chức kinh tế và cá nhân).

"Tuy vậy, vốn liên ngân hàng chỉ đáp ứng các nhu cầu vốn ngắn hạn, không dùng để cấp tín dụng và bị hạn chế bởi tỷ lệ 20% so với vốn huy động trên thị trường chứng khoán và dân cư nên tính liên thông từ thị trường 2 (thị trường liên ngân hàng) xuống thị trường 1 cần một thời gian dài", SSI nhận định.

Dẫu vậy, nhóm nghiên cứu SSI cho rằng dù tác động đến thị trường 1 là hạn chế nhưng đây là động thái tiếp theo sau một loạt các hành động trước đó như các NHTM có vốn nhà nước tiên phong giảm lãi suất cho vay với các nhóm ngành ưu tiên tới 2 lần kể từ đầu năm đến nay.

Thời gian gần đây, các NHTM yếu thanh khoản đã đẩy lãi suất huy động lên khá cao, nới rộng khoảng cách với lãi suất huy động của nhóm các NHTM có vốn nhà nước và NHTM cổ phần lớn. Tuy nhiên, với tỷ trọng trên 70% thị phần huy động và cho vay, 2 nhóm ngân hàng trên sẽ đóng vai trò quyết định trong xu hướng lãi suất chung của thị trường 1.

Trong bối cảnh có nhiều yếu tố thuận lợi, SSI cho rằng các biện pháp kỹ thuật của Ngân hàng Nhà nước nếu có được sự đồng lòng của các NHTM lớn thì mục tiêu giảm lãi suất vẫn có thể đạt được mà chưa cần phải dùng đến biện pháp nới lỏng, bơm tiền vào nền kinh tế.

Thanh Hoa